INFORME COMPLETO

- Panorama interno: La economía se prepara para reactivar el 2025

- Panorama interno-externo: Cómo entrenar a tu león: el giro de Milei sobre China

- Panorama internacional: Premio en Ciencias Económicas en memoria de Alfred Nobel año 2024: fundamentando las Instituciones y el Desarrollo Económico de las Naciones

- Precios: La inflación llegaría a situarse por debajo del 4% mensual en lo que resta del año

Actividad económica: La estabilidad macroeconómica genera mejor contexto para la inversión que aún está pendiente

Sector fiscal: Persistencia de mejora del balance fiscal pero comienza a depender de la reactivación

Sector externo: Estabilidad cambiaria que converge nuevamente en una apreciación cambiaria real

- Sector monetario y financiero: El esquema de política monetaria permanecerá sin cambios

PANORAMA INTERNO

*Por Eduardo Fracchia

La economía se prepara para reactivar en 2025

Trump, nuevamente Presidente de Estados Unidos. Se espera una gestión similar a su primer mandato más lo anunciado en campaña: proteccionismo, guerra comercial con China, seguridad, acciones contra inmigrantes indocumentados, cese de los dos conflictos militares a nivel mundial. Es buena noticia para la visión del gobierno. Se especula con un potencial apoyo del Fondo Monetario con el recuerdo del polémico préstamo en los años de Macri por intercesión de Trump. Fue un triunfo contundente en una elección reñida. La opción estratégica del gobierno argentino por Estados Unidos se reafirma con esta nueva administración.

En la región, sin novedades fundamentales. Brasil, buscando mejorar sus cuentas fiscales complicadas y con una moneda más devaluada. Uruguay, seguramente con el Frente Amplio nuevamente en el poder. Mientras que Bolivia con tensiones de política interna.

En el plano local, esperando el empalme con el crecimiento de la actividad, todavía fría en el promedio de los sectores. El cepo traba el crecimiento, hay avances parciales en su simplificación, pero no hay voluntad política de sacarlo porque faltan dólares suficientes en el Banco Central para eventuales corridas.

Octubre fue un buen mes en cuanto a ingreso de dólares, en parte por el blanqueo relativamente exitoso. Este blanqueo dejó en un nivel récord los depósitos en dólares en la serie histórica. Se espera impacto de los proyectos vinculados al RIGI, ya contamos con tres concretos en marcha.

En cuanto al terreno fiscal, donde la recaudación ha disminuido este año debido a la recesión, se espera reducción de subsidios a servicios públicos. Va con demoras el proceso, con mucha tarifa social para consumidores de menores ingresos.

En cuanto al gasto público, a nivel de las jubilaciones se sigue esperando que siga la licuación, se suspende la moratoria, se revisarán las jubilaciones de privilegio y se congela el bono para jubilados. Pueden obtenerse ciertos recursos fiscales por privatizaciones, por ahora muy acotadas. En cuanto al Presupuesto 2025, todavía no se discutió en el Congreso y aparentemente no hay apuro en hacerlo.

En lo referente al frente externo, hay sectores preocupados por la evolución del tipo de cambio, si bien es más alto que el de la Convertibilidad.

Los dólares financieros convergen a la zona de $1.100 con un Riesgo País en descenso claro, pero todavía muy alto, pues se lo proyecta en 600 puntos básicos, número elevado en la comparación con la región. El crawling aparentemente no se toca e incluso algunos quisieran tasas más bajas de devaluación mensual.

Para el aumento a mediano plazo de las exportaciones, van a buen ritmo los proyectos de infraestructura para sacar los hidrocarburos de la cuenca neuquina que es actualmente el 70% del total. También se avanza en el sector minero, con fuerte potencial en litio y cobre. La pampa húmeda, esperando una cosecha normal con precios de soja bajos.

La reducción de tasas del 14 de mayo causó cierto desconcierto financiero. Ahora se intenta la misma medida, que puede ser reactivante sin mayores tensiones. No parece que los pesos vayan a comprar dólares por esta decisión. Es un descenso de 40% a 35% de tasa de interés, lo cual luce razonable.

En el plano de la política interna, es de destacar la presencia activa de Cristina Kirchner por su reciente presidencia del PJ. El peronismo sigue desarticulado. El PRO y la UCR no están mejor. El gobierno se juega mucho en las elecciones de medio término, tratando de recuperar gobernabilidad en el Congreso. Por ahora, el conflicto social no se expresa en la calle, lo que sorprende bajo un gobierno no peronista dada la pobreza existente.

Es clave cómo se perfile 2025 en cuanto a actividad. Se estima en 5% la recuperación. Se espera un sendero de inflación a la baja en la zona de 3% mensual, que puede ser incluso menor con el dólar anclado. El año próximo es fundamental para que el gobierno pueda explicitar la política económica, dándole una perspectiva más integral que la existente en la actualidad.

Eduardo Fracchia.

PANORAMA INTERNO-EXTERNO

*Por Alejandro Razzotti

Cómo Entrenar a tu León: el Giro de Milei sobre China

Hace unas semanas, el presidente Javier Milei dio un giro drástico en las relaciones bilaterales con China. Pasó de una oposición ideológica rígida adversa al comunismo a una postura de acercamiento y comprensión. Aunque al inicio de su gestión mostró una profunda inclinación hacia Occidente, sugiriendo una posible ruptura con el gigante asiático, la realidad económica interna y el contexto mundial han guiado al mandatario hacia una posición pragmática.

Este cambio refleja el reconocimiento de la relevancia de China para Argentina y un esfuerzo por estabilizar la economía en crisis, recomponiendo el vínculo con su segundo socio comercial, esencial en el financiamiento mediante swaps y en las inversiones estratégicas en energía, minería e infraestructura.

La situación socio-económica argentina es crítica. Las medidas de austeridad del gobierno han reducido el déficit fiscal, pero ha agravado la pobreza, que afecta al 52,9% de la población, y elevado el desempleo al 7,6% según el INDEC. Con una caída prevista para este año de 3,5% del Producto Bruto Interno, el Fondo Monetario Internacional estima una recuperación del 5% para 2025.

China enfrenta desafíos de envergadura tanto internos como externos. En el ámbito doméstico, impulsa estímulos para avanzar hacia una economía orientada al consumo, mientras gestiona las deudas de los gobiernos locales, una crisis en el sector inmobiliario y problemas demográficos, como el envejecimiento poblacional y el desempleo juvenil. En el entorno internacional, soporta tensiones comerciales y restricciones tecnológicas con EE.UU., un proteccionismo en ascenso en Europa, mientras que establece acuerdos con las naciones emergentes promoviendo la innovación en inteligencia artificial, las energías renovables y la biotecnología.

Para consolidar una vinculación fructífera, Argentina debe actuar con modestia y evitar acciones o declaraciones que, en el pasado, la han comprometido. Es vital que el país respete las sensibilidades del coloso asiático, especialmente al hablar de Taiwán, línea roja de sus asuntos exteriores.

Milei ha caracterizado a China como un socio que “no exige nada”. Sin embargo, esta visión resulta superficial y algo reduccionista. Aunque no imponga condiciones políticas de forma explícita, su propuesta de inversión busca garantizarse el acceso a recursos y expandir sus propios estándares tecnológicos en los mercados. Una creciente dependencia económica y financiera de Argentina podría conferirle una influencia considerable en la toma de decisiones, poniendo en jaque la autonomía en áreas claves.

Estrechar lazos con China sin comprometer la afinidad con Estados Unidos es el reto de Milei. Las fricciones entre ambas superpotencias persistirán, sin importar una victoria demócrata o republicana en las elecciones. Este entendimiento puede explicar su reluctancia a unirse a los BRICS —grupo de países emergentes liderado por Brasil, Rusia, India, China y Sudáfrica— evitando una alineación abierta. Sin embargo, hace pocos días Brasilia ha demostrado, una vez más, su capacidad de acción al negarse nuevamente a integrarse a la Iniciativa de la Franja y la Ruta—proyecto chino de comercio e inversión de escala global—generando dudas sobre su sostenibilidad. El modelo brasileño es una referencia que la diplomacia argentina debería considerar para manejar sus conexiones de alto nivel.

Las presiones económicas han llevado al «León» Milei a replantear su enfoque con el «Dragón» chino, evocando la dinámica de “Cómo Entrenar a Tu Dragón”. Así como el protagonista aprende a trabajar con lo que antes veía como una amenaza, Milei ha adaptado su postura, reconociendo la necesidad de colaboración. Esta orientación prudente, que debiera extenderse para alcanzar a Brasil y Colombia, entre otros, subraya la prioridad de los intereses nacionales y marca un nuevo capítulo donde la cooperación internacional supera las barreras ideológicas en un escenario en transición hacia una mayor relevancia del área Asia-Pacífico.

Alejandro Razzotti.

PANORAMA INTERNACIONAL

*Por Eduardo Fracchia y Martín Calveira

Premio en Ciencias Económicas en memoria de Alfred Nobel año 2024: fundamentando las Instituciones y Desarrollo Económico de las Naciones

En 1968, el Sveriges Riksbank (el banco central de Suecia) estableció el Premio en Ciencias Económicas en memoria de Alfred Nobel, a diferencia de los demás que sí conforman estrictamente el Nobel.

Este año el premio en Ciencias Económicas se otorgó a Daron Acemoglu (MIT), Simon Johnson (MIT) y James Robinson (Universidad de Chicago) que, de acuerdo a la Real Academia Sueca en Ciencias, el reconocimiento es por “por estudios sobre cómo se forman las instituciones y cómo afectan la prosperidad”.

Los tres galardonados tienen una extensa y diversa producción académica, con cierto sesgo sobre el análisis histórico-institucional de los procesos comparativos de desarrollo económico. El campo de estudio comprende desde la historia de las colonizaciones y sus efectos sobre el desarrollo económico, la relación entre nivel de ingreso y democracia hasta, más recientemente, los efectos socioeconómicos de la automatización y la Revolución 4.0. No obstante, el reconocimiento explicita que es en virtud de las contribuciones sobre los factores que afectan la prosperidad económica de los países en el largo plazo. Sus aportes al conocimiento sobre cómo las instituciones influyen en la prosperidad evidencian que el trabajo para apoyar la democracia y las instituciones con carácter inclusivo es una forma importante de avanzar en el impulso al desarrollo económico.

En ese sentido, uno de los libros publicados resume las principales conclusiones de esta línea de investigación, Por qué Fracasan las Naciones, Los orígenes del Poder, la Prosperidad y la Pobreza (2012). Escrito por dos de los ganadores, Acemoglu y Robinson, aunque en el mismo reconocen las contribuciones fundamentales de Johnson, el libro presenta la hipótesis de que la desigualdad del éxito económico de los países difiere debido a las diferencias entre sus instituciones, las reglas que influyen en cómo funciona la economía y los incentivos que motivan a las personas.

La hipótesis se argumenta en la existencia de dos tipos de instituciones económicas (también podríamos extender la diferenciación a las instituciones políticas): las del tipo extractivas y, contrariamente, las inclusivas.

Por un lado, las instituciones económicas inclusivas posibilitan y fomentan la participación de la mayoría de las personas en actividades económicas que aprovechan mejor su talento y sus habilidades y permiten que cada individuo pueda elegir lo que desea. Para esto, las instituciones deben ofrecer seguridad de la propiedad privada, un sistema judicial imparcial y servicios públicos que proporcionen igualdad de condiciones en los que las personas puedan comerciar y firmar contratos en ausencia del impedimento burocrático; además de permitir la entrada de nuevas empresas y dejar que cada persona elija la profesión a la que se quiere dedicar.

Por otro lado, denominan a las instituciones económicas extractivas a las que presentan propiedades opuestas, pues tienen el mero objetivo de extraer rentas y riqueza de un subconjunto de la sociedad para beneficiar a un subconjunto distinto, generalmente muy pequeño. Los autores argumentan que este tipo de arreglo institucional concentra a una élite política reducida, éstas generalmente también de carácter extractivo (podríamos aludir a rentístico-populista), y delimitan muy marginalmente el ejercicio de su poder. Las instituciones económicas habitualmente están estructuradas por esta élite política-económica en aras de extraer recursos del resto de la sociedad, convergiendo en un círculo vicioso de obtención de altos niveles de renta para un grupo reducido de la sociedad lo cual se financia por el resto de la sociedad. Por lo tanto, instituciones económicas extractivas persisten y dificultan el progreso social, ante la permanencia en el poder de sistemas políticos de sesgo rentístico-populista.

A los fines de marcar experiencias de los país, citan el contraste existente entre Corea del Sur y Corea del Norte y entre Estados Unidos y América Latina. Países en zonas geográficas similares y que, en sus orígenes, compartían características culturales e idiosincráticas.

En definitiva, las instituciones económicas inclusivas fomentan la actividad económica, el aumento de la productividad y la prosperidad económica general. De acuerdo a los argumentos de los autores, garantizar el derecho a tener propiedad privada es crucial, ya que solamente quienes tengan acceso a este derecho estarán dispuestos a invertir y aumentar la productividad.

Estos argumentos no están libres de crítica. En el año 2013 Acemoglu ofreció una conferencia en el IAE-Universidad Austral con una audiencia principalmente conformada por académicos y empresarios. Los matices que se presentaban respecto a la hipótesis institucional fue que el nivel de progreso, estancamiento o retroceso de los países no puede tener un argumento unidireccional, sino que el progreso de las sociedades en materia económica y social (desarrollo económico) se deriva de proceso de alta complejidad donde un conjunto de factores sociales, políticos y de gestión de políticas deben interactuar en un marco de objetivo común. La conformación de instituciones inclusivas podría ser un paso hacia adelante, pero en ese avance la fijación de metas de inversión en capital humano y físico, debería ser otro de los componentes centrales hacia una senda de desarrollo. Las reglas claras y la estabilidad macroeconómica, no necesariamente implican el crecimiento permanente del PIB per cápita y la eliminación de la pobreza.

Finalmente, al observar la actual argentina, las instituciones económicas han mejorado parcialmente su desempeño al converger al equilibrio fiscal y comenzar a generar claridad en las reglas de mercado. Sin embargo, el sesgo hacia la corrección del nivel de gasto público, no debería llevar a tomar decisiones radicales porque las instituciones inclusivas no se traducen en un óptimo privado, sino en un ejercicio mancomunado público-privado.

Eduardo Fracchia.

PRECIOS

*Por Martín Calveira

La inflación llegaría a situarse por debajo del 4% mensual en lo que resta del año

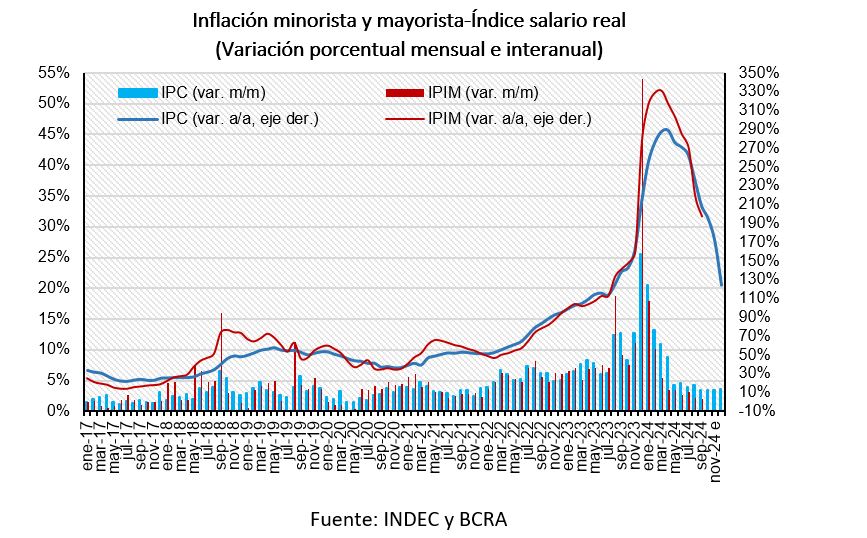

- El límite del 4% de inflación mensual logró perforarse en septiembre y se espera que se sostenga con excepción de diciembre. Esta dinámica se sostiene en el marco del régimen cambiario y la administración del ajuste de precios relativos.

- Las proyecciones de mercado relevadas por el REM del Banco Central persisten en un menor nivel de inflación mensual, con ajustes hacia la baja. La dinámica inflacionaria se registraría en 124% anual, es decir, una reducción proyectada de un punto porcentual respecto al mes anterior.

Resumen

- El nivel de inflación mensual se determina no solo del ancla fiscal y monetaria, sino del régimen actual de tipo de cambio y la administración del ajuste de los precios relativos. Por un lado, el menor ritmo de ajuste del tipo de cambio nominal implica un atrasó relativo respecto a la dinámica inflacionaria. Por otro, la postergación del ajuste de precios determinaría posteriormente una mayor escala del mismo.

- En efecto, la actual postura de la política económica en evitar un mayor dinamismo cambiario se presenta como uno de los instrumentos determinantes de la política antiinflacionaria. Aun cuando en el mediano plazo implique potenciales distorsiones de precios, históricamente esto se tradujo en sostener la desaceleración del nivel de precios.

- La política económica debería intensificar la búsqueda de complementariedad en los instrumentos de gestión. En ese sentido, las experiencias exitosas de estabilización trascendieron la primera generación de medidas, pues incentivaron efectivamente la demanda agregada con inversión público/privada, muchos casos con experiencias de programas de privatización. Así, la digestión del ajuste debería limitarse para impulsar la demanda de dinero y su consecuente recuperación de poder adquisitivo

- Las expectativas de mercado se mantienen en una fase de desaceleración en lo que resta del año, aunque con algunas restricciones en relación a los ajustes de previos pendientes de la economía. En ese sentido, el relevamiento (REM) del Banco Central deriva que la inflación para este año se registrará en 124% lo que representa una nueva disminución respecto del informe anterior. Mientras que en la proyección de inflación para el año 2025 la disminución sería hasta 36% y en 2026 se establecería en 21%.

- En términos mensuales, las estimaciones sitúan a la inflación en un promedio de 3,5% hacia el último cuatrimestre del año. Asimismo, las proyecciones correspondientes a los meses de octubre y noviembre se sitúan en 3,4% y 3,5%, respectivamente. Esta dinámica está determinada por el nivel de ajustes del tipo de cambio y de la gestión de precios públicos. El círculo vicioso de utilizar el ancla cambiaria para evitar una dinámica inflacionaria, presiona posteriormente a una corrección nominal lo cual es evitable si la demanda de dinero nacional se consolida y la llega de inversiones que impulsen una mayor oferta en el mercado interno.

ACTIVIDAD ECONÓMICA

*Por Martín Calveira

La estabilidad macroeconómica genera mejor contexto para la inversión que aún está pendiente

- La actividad económica comienza a tener un panorama más favorable con la persistencia de la estabilidad inflacionaria y cambiaria. La inversión de la economía se espera que sea la variable de impulso hacia la salida de la crisis, aunque aún no hay certidumbre debido principalmente a la permanencia de las restricciones cambiarias.

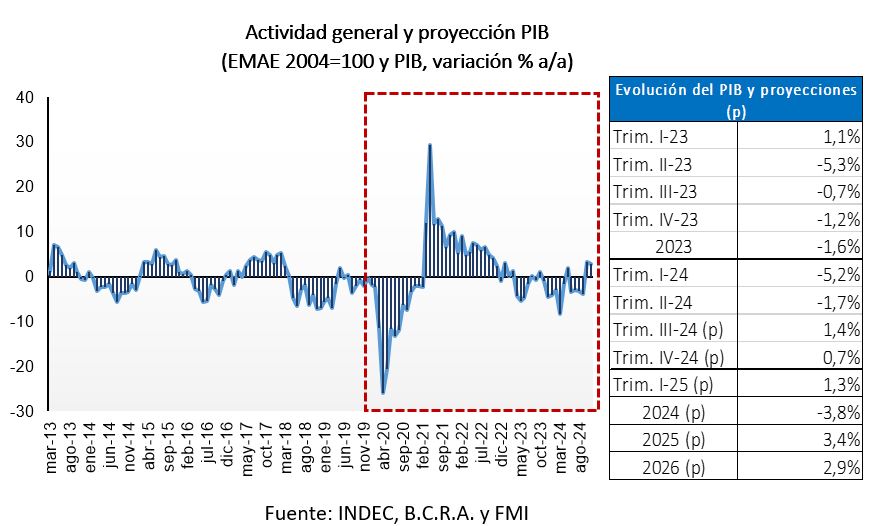

- Las proyecciones para la actividad económica permanecen en una retracción del orden del 3,8% del PIB. Mientras que la reactivación se estima que se registrará a partir del tercer trimestre del año y continuará en trimestre siguiente, siendo del orden de 1,4% y 0,7%, respectivamente.

Resumen

- La estabilidad económica comienza a mostrar cierta persistencia con la desaceleración de la inflación y del tipo de cambio. Este contexto se presentaba con escepticismo para la social ya que el cambio de régimen económico con un marcado ajuste fiscal era el principal determinante. Sin embargo, si la reactivación económica se inicia, los ajustes necesarios para dejar el atraso nominal deben ser de menor magnitud. Es en este sentido que la dependencia del influjo de inversiones tendrá mayor peso relativo en la recuperación. En el pasado las privatizaciones fueron el principal instrumento para impulsar inversiones, actualmente el desafío es mayor.

- Comienzan a mostrarse expectativas favorables respecto a la salida de la recesión. En el Relevamiento de Expectativas de Mercado (REM) del Banco Central se proyecta una salida de la recesión a partir del tercer trimestre del año. La expansión para el tercer trimestre sería entorno al 1,4% para continuar la tendencia hasta a menos el primer trimestre del año 2025. Asimismo, el crecimiento económico para el próximo se estima en 3,4% y el correspondiente al 2026 en 2,9%.

- En ese sentido, el Estimador Mensual de Actividad Económico (EMAE) del INDEC registró el segundo mes consecutivo de recuperación en agosto del orden de 0,2% desestacionalizado, mientras que el indicador tendencia-ciclo también registró un descenso de 0,2%, ambos respecto al mes anterior.

- Respecto a la actividad de la construcción, aún sigue afectada por los efectos de la recesión, aunque en intensidad decreciente. Así, el Indicador Sintético de la Actividad de la Construcción (ISAC) del mes de agosto evidenció una retracción mensual de 2,9%, acumulando una baja de 30% en lo transcurrido del año. A su vez, el relevamiento que realiza el INDEC a grandes empresas del sector construcción, indica expectativas dispares con respecto al nivel de actividad esperado para septiembre-noviembre de 2024. En efecto, 66,4% de las empresas que realizan principalmente obras privadas proyecta que el nivel de actividad del sector no cambiará durante los próximos tres meses, mientras que 24,8% estima que aumentará y 8,8%, que disminuirá.

- El índice de producción industrial manufacturero (IPI) de cobertura nacional registró durante agosto el segundo mes consecutivo de recuperación intermensual, registrándose en 1,5% respecto a julio. A su vez, en el desempeño interanual aún persiste la retracción, en este caso del 6,9% respecto de agosto de 2023. A su vez, desde las expectativas del sector para el período septiembre-noviembre emerge un panorama relativamente más favorable respecto a las sucesivas proyecciones negativas desde inicio de año. Concretamente, en referencia a ese período, el 40,4% de los productores relevados espera una demanda interna constante respecto al mismo período de 2023, y el 16% espera un aumento. A su vez, el 31,2% informa que no variará su capacidad instalada y el 30,3% proyecta que necesitará una mayor dotación de personal.

SECTOR FISCAL

*Por Martín Calveira

Persistencia de mejora del balance fiscal pero comienza a depender de la reactivación

- El desafío actual de la política fiscal es sostener la convergencia de la sociedad con el programa de reformas estructurales. Se conformó un panorama favorable para la continuidad de la austeridad fiscal que favorece las expectativas de mercado pero, a su vez, muy dependiente de la celeridad de la reactivación económica.

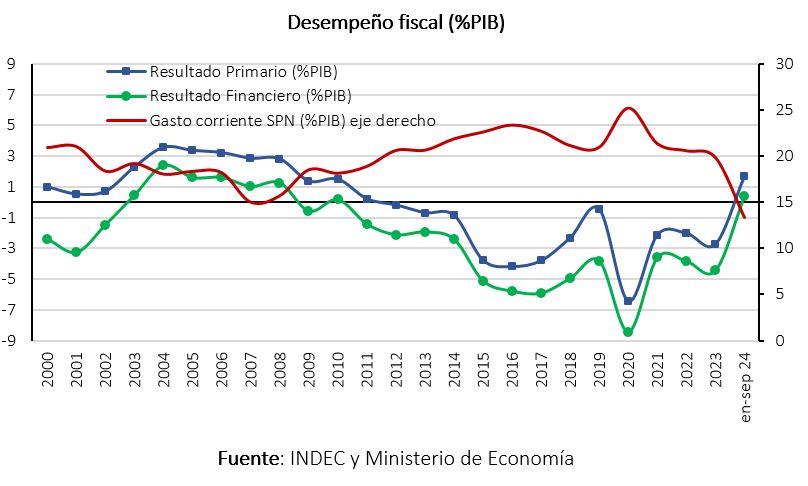

- El balance fiscal del Sector Público Nacional sostiene una mejora sustancial acumulando superávit primario en nueve meses consecutivos del año, lo cual que representa 1,7% del PIB. Asimismo, el resultado financiero desde el inicio del año representa un superávit neto del 0,4% del PIB.

Resumen

- El común denominador de los programas de estabilización exitosos, es impulsar la cohesión social sobre la necesidad de sostener el ajuste fiscal-monetario y liberar las distorsiones de precios. Se espera que el nexo para que esto se sustente sea la celeridad de la reactivación económica para lo cual la política fiscal podría eventualmente ceder parcialmente su postura contractiva.

- Contrariamente, pueden emerger tensiones entre las medidas de la primera fase de estabilización, y la sobrerreacción contractiva de la política fiscal en el intento de estabilizar y mostrar resultados de corto plazo. Posiblemente es lo que actualmente esté emergiendo derivado de la persistencia de la recesión, aun en el marco de expectativas de inicio reactivación durante el segundo semestre del año.

- La consolidación y consistencia del equilibrio fiscal se asocia, en principio, a la necesidad de controlar y estabilizar la dinámica del gasto, lo cual es esperable en economías de excesos fiscales. Una vez transcurrida esa fase, es necesario sustentar los ajustes mediante un aumento de los ingresos fiscales que se deriva directamente de reactivar la economía.

- En ese sentido, es favorable que se haya logrado una senda de resultados primarios positivos del período enero-septiembre, acumulando un excedente de $ 9,57 billones (1,7% del PIB), nivel inédito desde el año 2008. A su vez, el resultado financiero (neto de intereses pagados) acumula un superávit de $ 2,44 billones (0,4% del PIB). Así, en términos de orden de magnitud de ajuste fiscal interanual, en el mismo período de 2023 se registraban déficits tanto en el plano primario como financiero en 2% y 3,5% del PIB, respectivamente.

- En efecto, la persistencia del excedente fiscal en el período enero-septiembre representa una de las anclas del programa económico, pues la mejora estimada del resultado consolidado (primario y financiero) del sector público nacional respecto al mismo período de 2023 representó 4 puntos porcentuales del PIB. En consecuencia, el desafío de la gestión económica es que las reformas estructurales incentiven al sector privado para matizar los efectos contractivos de la redistribución de ingresos que se deriva por la menor participación del sector público. Esto es lo que se puede comenzar a gestionar desde un programa integral de inversiones y privatizaciones.

- En términos del PIB, el gasto público corriente del período enero-septiembre 2024 representó 13,4%, mientras que en el mismo período del año pasado representó el 17%, lo cual representa $41,7 billones de reducción nominal. A su vez, en moneda constante la dinámica del gasto corriente registró una reducción en el período mencionado de 40%, representando una participación relativa del 83,5% en el ajuste fiscal del Sector Público Nacional.

SECTOR EXTERNO

*Por Martín Calveira

Estabilidad cambiaria que converge nuevamente en una apreciación cambiaria real

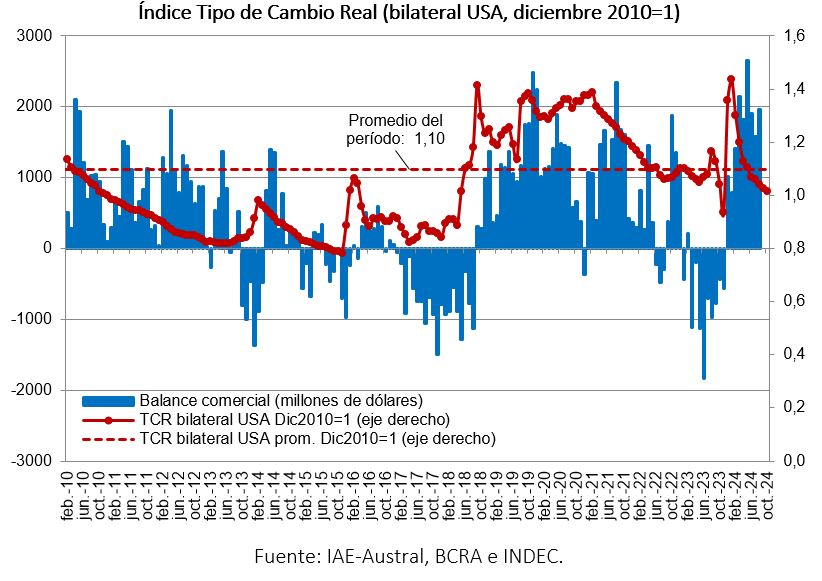

- La estabilidad cambiaria se circunscribe ante el ingreso de divisas por el programa de blanqueo. Al menos temporalmente, la mayor oferta de divisas es favorable para estabilizar el mercado a lo que se agrega que la persistencia del régimen en 2% mensual.

- El tipo de cambio real (base 2010=1) de octubre registró una apreciación del 7,4% respecto al promedio del año 2023. Es evidente el límite de la desaceleración inflacionaria evidencia la necesidad de una nueva corrección nominal que impulsará nuevas correcciones de precios.

Resumen

- Las mejores condiciones macrofinancieras para la economía, con riesgo país por debajo de los 1.000 puntos básicos, títulos de deuda tanto privada como del sector público en recuperación y sostenimiento de la desaceleración inflacionaria, conforman un mejor panorama para la liberalización de las restricciones No obstante, aún con esas condiciones, el nivel de reservas internacionales aún es insuficiente.

- El actual programa de blanqueo de capitales es favorable para la estabilidad del mercado cambiario y la constitución de reservas, al menos en esta primera etapa que se extenderá hasta el 8 de noviembre. La estimación de los U$S 18.000 millones de ingreso al sistema por parte del sector privado se constituye en un aumento temporal de depósitos del sector en U$S 3.170 respecto de septiembre y de U$S 18.770 desde el inicio del año. En efecto, el stock de depósitos totales se estima en U$S 36.710 millones.

- En este contexto, el mercado cambiario evidencia una dinámica de mayor estabilidad, al menos temporalmente. En octubre la brecha cambiaria respecto al tipo informal se sitúa en torno al 16%, registrando el menor nivel desde abril. A su vez, la brecha con la cotización financiera (MEP) se sitúa en 11%. A pesar de las distorsiones que implica un sistema cambiario múltiple en la formación de precios y el funcionamiento de la economía, la dependencia respecto al nivel de reservas internacionales sigue determinando la posibilidad de liberar las restricciones.

- La variación intermensual del tipo de cambio real (TCR) del mes de octubre registra una nueva apreciación de 1,3% (diciembre 2010=1). Esto es consecuencia del nivel de inflación, aun relativamente alto a pesar de la disminución, que distorsiona la variable real dado el esquema de crawling peg del tipo nominal. Asimismo, el (TCR) se ubica 28% por debajo del promedio de la serie histórica enero 1959-octubre 2004.

- Las proyecciones promedio de mercado informadas en el REM del BCRA sostienen un saldo comercial positivo para este año que se situaría en los U$S 18.777 millones, lo cual representaría una mayor oferta relativa de dólares en el mercado de cambios en U$S 25.700 millones respecto al año anterior. Esto resultaría de un nivel de exportaciones en torno a U$S 77.327 millones, mientras que las importaciones ascenderían a U$S 58.549 millones.

SECTOR MONETARIO Y FINANCIERO

*Por Martín Calveira

El esquema de política monetaria permanecerá sin cambios

- El actual régimen cambiario se proyecta como permanente hasta el inicio del año próximo. No obstante, si persiste la desaceleración inflacionaria y la constitución de reservas internacionales se estabiliza, la decisión de política monetaria podría anticiparse.

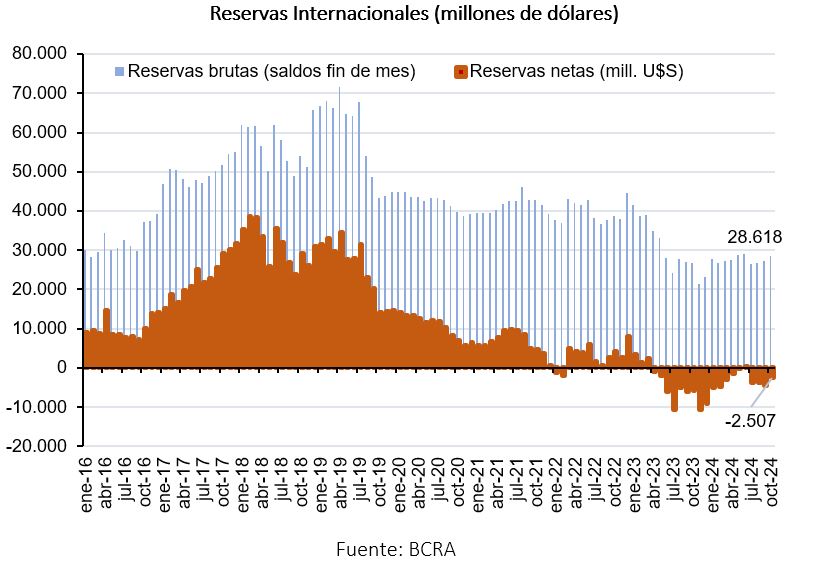

- Las reservas internacionales registran una recuperación nominal de U$S 5.545 millones desde el inicio de año. Si bien persiste la recuperación y con expectativas favorables derivadas del ingreso por blanqueo, aún no hay una tendencia consolidada de mejora que determine un mayor espacio de gestión para desregulación del mercado cambiario.

Resumen

- Aunque se proyecta la persistencia en la recuperación de la demanda de dinero y el influjo de divisas por el programa de blanqueo, permanece cierto nivel de inconsistencias dinámicas. La política de restricción cuantitativa se complementa con el ancla fiscal y el menor efecto licuación dada la desaceleración inflacionaria, tendiendo a la fijación de los agregados nominales de la economía. No obstante, la magnitud del ajuste mensual del tipo de cambio entorno de 2% sigue siendo fuente de inconsistencias, uno de ellas es la distorsión que implica sobre la estructura general de precios.

- El Banco Central dispuso de una reducción de la tasa de política monetaria (referencia) en cinco puntos porcentuales. En efecto, la tasa nominal anual se modifica desde el 40% al 35%. Mientras que el nivel de tasa para los pases activos (instrumentos de regulación monetaria) se traslada de 45% a 40% nominal anual. Esta decisión, derivada esencialmente de que la inflación permanecería estable entorno a poco menor 3,5%-4% mensual, se traduce en el intento de minimizar el sesgo contractivo de la política monetaria.

- El influjo de divisas del programa de blanqueo, entorno a los U$S 18.000 al cierre de octubre, despeja tensiones para el panorama monetario nacional. La derivada estabilidad cambiaria y constitución temporal de reservas internacionales constituye un mejor espacio de gestión para la política monetaria en su rol de intervención en el mercado de cambios y, efecto, ante la potencialidad de relajar las restricciones cambiarias. Esto será dependiente de la magnitud de depósitos que permanezcan en el sistema.

- Las Reservas Internacionales brutas registran un saldo de U$S 28.618 millones en octubre, lo que se traduce en una suba de 24% respecto de inicio de año. Asimismo, la recomposición de activos externos del Banco Central acumula una recuperación nominal de U$S 5.545 millones, mientras que en la comparación respecto de octubre 2023, se registra un aumento de 7%.

- En la estimación del nivel neto de reservas de octubre evidencia una recuperación al registrar un menor saldo negativo respecto de los últimos tres meses. Concretamente, se registra en -U$S 2.507 millones, mientras que el saldo promedio del tercer trimestre del año se estableció -U$S 4.011 millones. Resultado neto de asignaciones por derechos especiales de giro del FMI, obligaciones monetarias con otras entidades (swaps) y los depósitos por encajes en moneda extranjeras de entidades financieras.

Fuente/Copyright: IAE Business School