A pocos meses de la crucial elección presidencial, los ahorristas le ponen atención a la evolución del dólar, pues la prioridad es la búsqueda de cobertura en medio de la desaceleración económica, fuertes controles cambiarios ante un persistente drenaje de reservas del Banco Central, creciente rojo fiscal y aceleración de la tasa de inflación, mensual y anual.

El dólar libre se disparó más de 18% en abril, aunque en mayo la persistente inflación vuelve a imponerse al dólar. Las consultoras económicas ya proyectan que este mes cerrará con un índice de inflación de 9% aproximadamente.

Pesos por dólar. Fuente: Infobae con datos del mercado, Reuters y Banco Central

Con los dólares estabilizados tras los máximos anotados el mes previo. ¿Cuánto puede durar esta “pax cambiaria” y de qué dependerá este equilibrio en lo que queda del año? Aquí, algunas claves:

El rumbo de la inflación

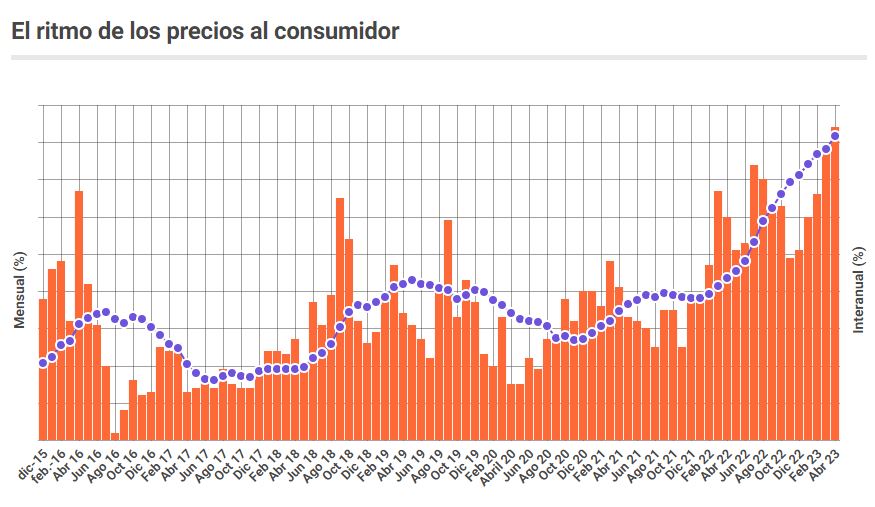

Pasada la pandemia de COVID-19, la tasa de inflación le vino ganando a la evolución del dólar libre, pero en 2023 esa relación se empezó a revertir y el “blue” evidenció una firme reacción alcista por encima de la espiralización de los precios. Los datos del IPC de marzo (7,7%) y de abril (8,4%) produjeron una reacción alcista en el mercado paralelo. En la medida que el Gobierno no consiga frenar la inercia de los precios, la amenaza de un dólar en alza estará latente.

Fuente: Infobae con datos de Inflación Congreso hasta abril de 2016 e INDEC

En este sentido, una inflación del orden del 9% en mayo estira el registro de 2023 a un 44% en cinco meses, por cuanto la reciente suba del billete, que rozó los $500 en en los negocios por fuera del control cambiario se encuadra la aceleración de precios del resto de la economía si se considera que el dólar libre sube un 42,5% en 2023, mientras que el dólar MEP avanza un 40,1%, y el dólar mayorista, un 33,1 por ciento.

“Argentina ingresa en un escenario de aceleración de la inflación, suba de tasas y devaluación del signo monetario. Para salir de este escenario se necesita aumentar la producción y tener mejora en los precios internacionales, nada de ello se avizora en el futuro inmediato. Tampoco vemos una suficiente recomposición de reservas, un déficit fiscal que crece, y la inflación que seguirá por mucho tiempo en tres dígitos”, pronosticó el analista y asesor de negocios Salvador Di Stefano.

Ajuste de los controles

En el último mes hubo una serie de iniciativas oficiales para evitar que el dólar se dispare, que incluyó una fuerte intervención con la compra de bonos a cambio de dólares y regulaciones más rigurosas para operar en la Bolsa. Estas maniobras explican por qué los dólares bursátiles suben menos que la inflación en mayo, aunque permanentemente el Gobierno tiene que ajustar el “torniquete” regulatorio para no perder divisas.

Desde el 25 de abril el Banco Central sacrificó unos USD 750 millones líquidos para ponerle techo a las paridades MEP y “contado con liqui” e indirectamente frenar la cotización libre, que llegó a negociarse a 497 pesos. A partir del 18 de mayo la Comisión Nacional de Valores (CNV) ajustó las regulaciones para que esta intervención sea más efectiva con menos sacrifico de reservas. No obstante permitió una suba de 6% en estas paridades, para que queden más alineadas con el dólar libre y otras vías legales para dolarizarse, como a través de la compraventa de Ledes, Cedear y ADR.

El acuerdo con el Fondo Monetario es hoy la única “ancla” de las expectativas macroeconómicas

Por otra parte, desde el miércoles 24 se dispuso que los dólares resultantes de operatorias con bonos AL30 o GD30, no se podrán utilizar por 15 días para comprar otros activos dolarizados como Cedears, Obligaciones Negociables (ON), y otros títulos soberanos. Para aquellos clientes que quieran dolarizar sus carteras comprando dólar MEP o “contado con liqui” no habría modificaciones.

“Ante la situación de las reservas netas, que se encuentran en terreno negativo desde hace tres semanas, la nueva norma apunta reducir el costo de la intervención. En otras palabras, al Gobierno le será menos costoso mantener controlada la cotización de MEP y contado con liquidación vía (bonos) AL y GD (Bonares y Globales del canje) en la pantalla (Prioridad Precio-Tiempo o PPT). Esto se debe a que la norma imposibilita el arbitraje del FX imperante en los bonos soberanos -más barato- respecto al que se observaba en el resto de los instrumentos”, apuntaron los analistas de Portfolio Personal Inversiones.

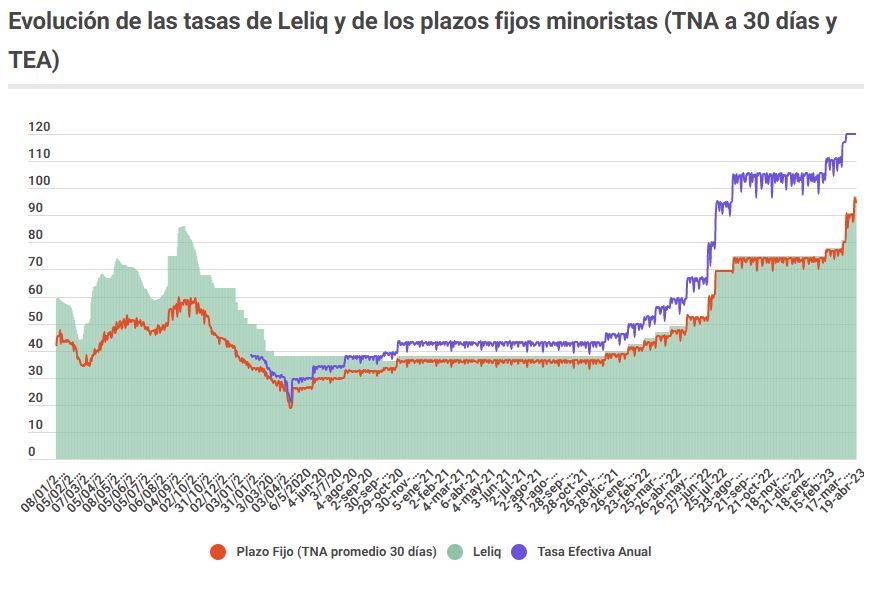

Las “súper tasas”

El 27 de abril el BCRA incrementó en 1.000 puntos básicos las tasas de referencia, cuando la cotización de la divisa de EEUU rozó los $500, y a mediados de mayo, cuando se conoció el IPC de abril (el más alto para un mes desde abril de 2002) aplicó un aumento extra de la tasa en 600 puntos básicos, con el objetivo de contener la demanda de divisas y disuadir la dolarización de las carteras.

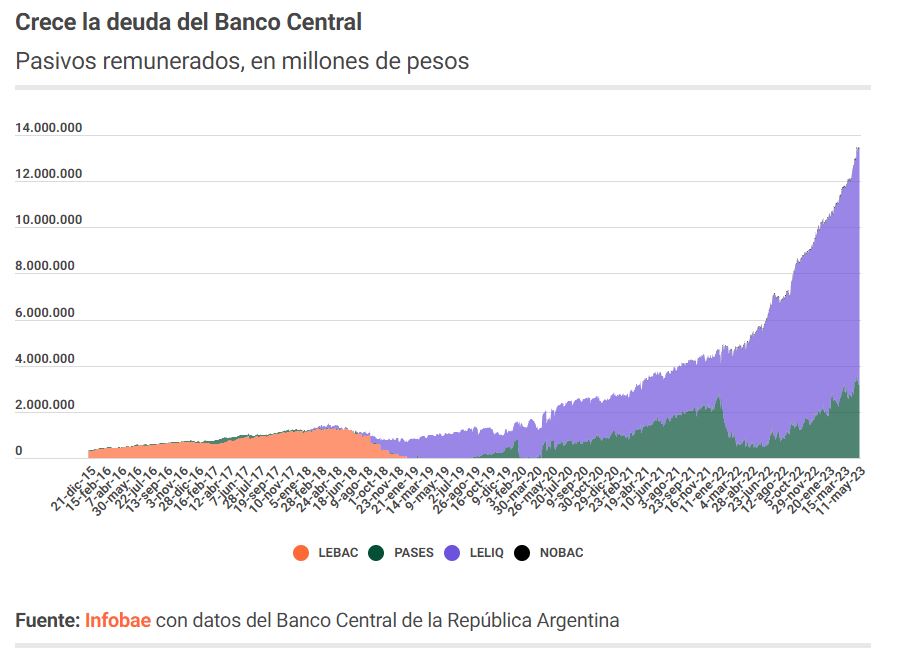

De esta forma, la tasa de interés nominal anual de las Letras de Liquidez (Leliq) a 28 días pasó a 97% (155% en términos efectivos anuales, TEA), que se transmite también a los rendimientos de plazos fijos. Estos rendimientos evitaron un rápido desarme de depósitos en pesos para pasarse a dólares.

Fuente: Infobae con datos del Banco Central

Martín Calveira, economista del IAE de la Universidad Austral observó una “política monetaria con escasos instrumentos y poder de intervención en el mercado cambiario y sobre la dinámica de precios. En ambos campos de acción de la autoridad monetaria, la descoordinación y la incertidumbre sobre el rumbo agravan los efectos. Asimismo, los desalineamientos parecen intensificarse en el inicio del segundo trimestre con los efectos restrictivos de la sequía sobre la oferta de divisas y la falta de una gestión económica integral”.

“El accionar restrictivo de la política monetaria, a través de las subas sostenidas del nivel de tasa de interés, afecta dinámicamente el cuadro de complejidad dado el nivel de pasivos monetarios y los intereses derivados, generando una expansión monetaria no deseada. En simultáneo el efecto contractivo sobre el nivel de actividad, lo que genera el efecto vicioso en el marco de ausencia de un programa de estabilización”, añadió Calveira.

”La profundización de los desbalances llevó a que actualmente el grado de deterioro patrimonial alcance un umbral no visto desde la previa a la crisis de las Lebac (Letras del BCRA) de 2018″, observó GMA Capital Research.

Auxilio del FMI

Transitar lo que resta del año con el aval del organismo multilateral de crédito es imprescindible para evitar un default terminal y evitar la hiperinflación. Hoy el acuerdo con el Fondo es la única “ancla” de las expectativas macroeconómicas.

“Se espera que próximamente se pueda alcanzar un acuerdo para un desembolso del FMI que permita actuar como ‘puente’ a fin de intercalar un alivio en la mayor presión cambiaria camino hacia el fin del segundo trimestre, al reconocer que desde entonces no sólo se enfrentaría una mayor escasez de divisas sino que además se suele acelerar históricamente la dolarización electoral”, señaló el economista Gustavo Ber.

“Es fundamental cerrar el acuerdo con el Fondo para recibir el desembolso y poder pagar los compromisos aledaños, en un marco en el que los meses de junio y julio son los más comprometidos en cuanto a vencimientos de deuda”, añadieron desde Research for Traders.

A medida que avance la campaña, se conocerán los candidatos y sus propuestas económicas. Inevitablemente esto traerá repercusiones en el mercado

El Gobierno debe afrontar vencimientos no sólo con el FMI, sino también compromisos de deuda con bonistas. El 9 de julio próximo se deben pagar unos USD 1.000 millones de intereses de los soberanos emitidos en la reestructuración de 2020 (Bonares y Globales), de los cuales se estima que un 70% se encuentra en manos de privados.

Según estimaciones de la Oficina de Presupuesto del Congreso, en junio hay que abonar deuda por un total de USD 10.952 millones, de los cuales USD 2.713 millones se deben pagar al Fondo, USD 2.676 millones de Adelantos Transitorios y otros USD 5.240 millones de capital e intereses de bonos en pesos. En julio, el total a abonar es de USD 23.091 millones, de los cuales USD 2.660 millones se deben pagar al FMI, USD 18.176 millones de capital e intereses de títulos públicos, y USD 624 millones de Adelantos Transitorios.

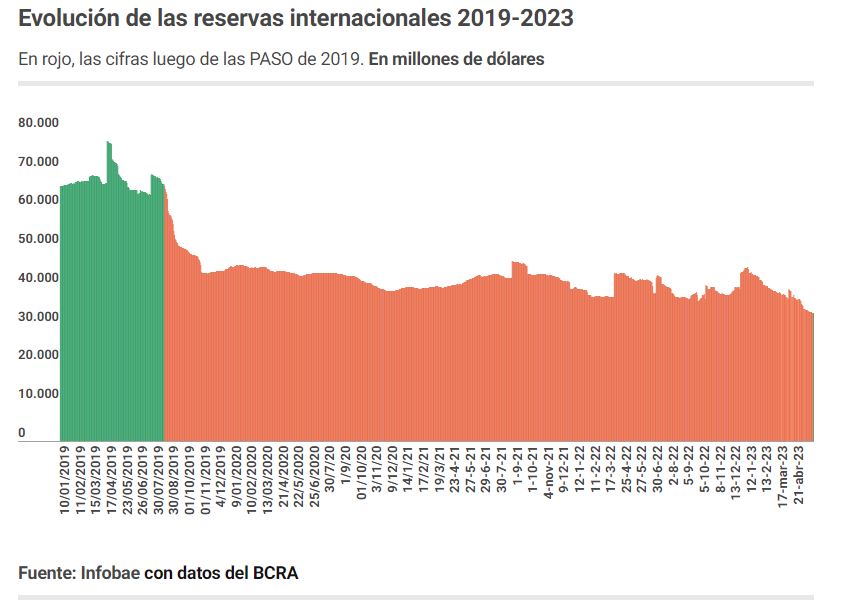

Nivel de reservas

El desplome de las reservas en lo que va del año es otro factor de inquietud que le agrega un fundamento alcista a los dólares que se operan por fuera del “cepo”. Las reservas internacionales brutas del BCRA finalizaron el miércoles en en USD 32.963 millones y en el transcurso de 2023 mantiene un impactante descenso de USD 11.635 millones o un 26,1 por ciento.

“Más allá de que las definiciones sobre el escenario electoral aún siguen pendientes, a menos ya de un mes hasta el cierre de candidaturas, la mayor preocupación dentro de los múltiples desequilibrios ‘macro’ sigue estando en el escenario de escasez de divisas, frente a una próxima estacional menor oferta tras el fin del dólar ‘agro’”, comentó Gustavo Ber.

“El desbalance cambiario probablemente continúe en los próximos meses con una pérdida de reservas brutas entre mayo y julio superior a los 2.200 millones de dólares si no se incrementa el financiamiento externo”, estimó Delphos Investment. La consultora resaltó que “esta debilidad en la posición de reservas complica la estabilidad de la brecha cambiaria en la previa de las PASO”.

Factor político

Es probable que el dólar libre experimente saltos a medida que avance el calendario electoral, con fechas puntuales que pueden marcar “picos” de tensión cambiaria. El viernes 24 de junio, porque ese día, a 50 días de las PASO, será el cierre del plazo para la presentación de listas de precandidatos y comenzará formalmente la campaña electoral.

Las primarias serán el 13 de agosto, en tanto que las elecciones generales se harán el 22 de octubre. Previamente, habrá dos debates presidenciales obligatorios, uno que se llevará adelante el 8 de octubre y otro, el 19. La fecha establecida para una potencial segunda vuelta electoral será el 19 de noviembre. Y el 10 de diciembre asumirá un nuevo gobierno.

Balanz Capital destacó en un informe que “el segundo trimestre pondrá sobre la mesa la agenda de los candidatos presidenciales, lo que será clave para la definición de expectativas, factor fundamental sobre los precios de los activos”. Y consideró que “hacia adelante, la acumulación de reservas y una inflación elevada representan los principales desafíos, lo que podría filtrarse sobre los precios de los activos locales. Sin embargo, luce posible cierto respaldo de los organismos internacionales”.