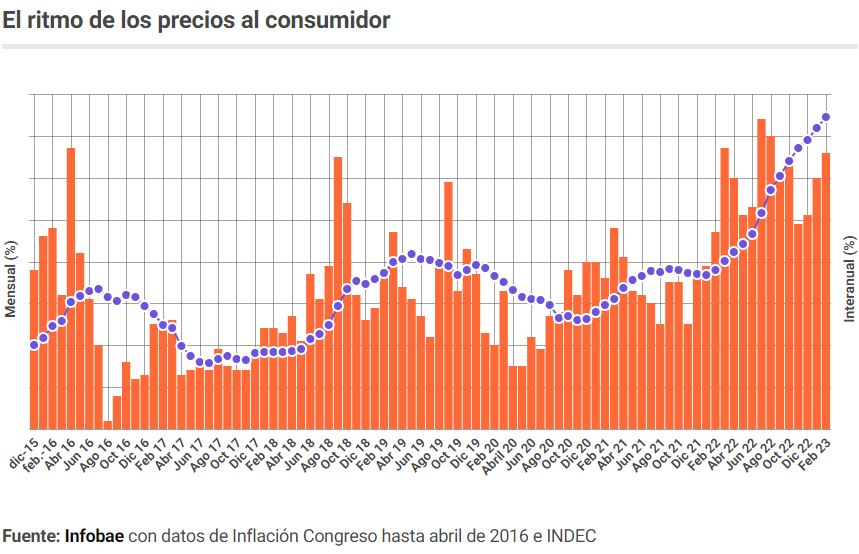

El mercado bursátil argentino registró amplias caídas esta semana por toma de utilidades, en medio de una mayor aversión al riego dada la crisis bancaria global que comenzó hace una semana con el colapso del estadounidense Silicon Valley Bank y el posterior desplome de las acciones del gigante Credit Suisse. También un dato de inflación local por encima de los esperado, del 6,6% en febrero, alteró las proyecciones de los analistas para el resto del año.

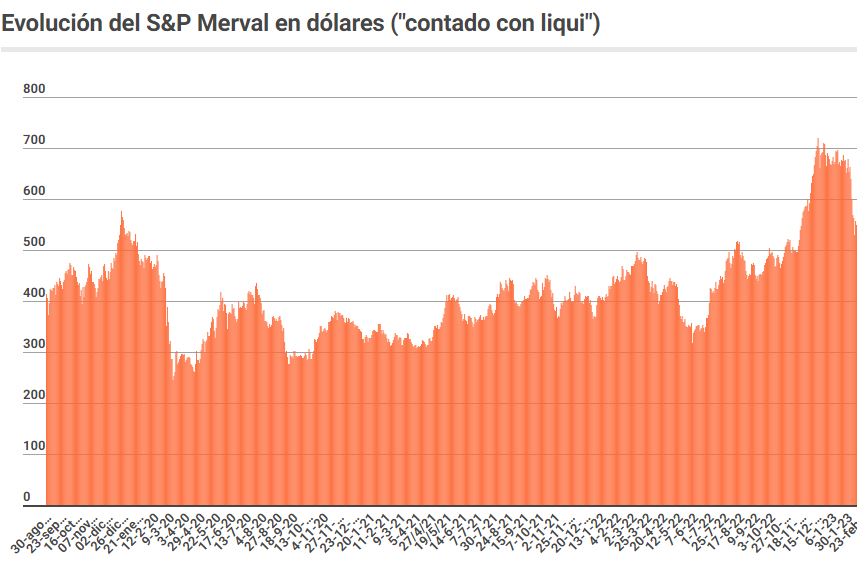

El índice líderS&P Mervalde Buenos Aires, en los 221.740 puntos,retrocedió un 6,2% en pesos y un 8,5% medido en dólares “contado con liquidación”. El panel líder, cada vez más lejos del récord nominal de 267.000 puntos de enero (-17% en pesos) mantiene un alza de 9,7% en pesos en lo que va de 2023, ahora debajo de la inflación, y una pérdida de 6,4% en dólares.

Puntuación en dólares del índice S&P Merval desde el 30/8/2019

Fuente:Infobae con datos de Reuters

Para las acciones y ADR de compañías argentinas negociadas en Wall Street las fuertes caídas de las últimas dos semanas promedian el 20% en dólares. En lo que va de marzo las acciones de Grupo Supervielle se desplomaron un 25% en Nueva York, escoltadas por Transportadora Gas del Sur, YPF, Telecom, Edenor y Banco Francés con un 23 por ciento.

Fuente: Rava Bursátil-precios en dólares.

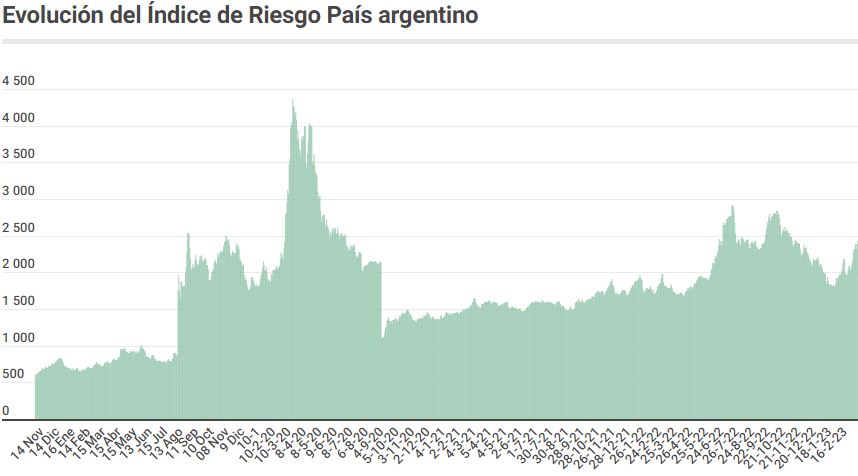

Los bonos en dólares completaron una semana con caídas cercanas al 4% en promedio, que se amplían al 10% en lo que va de marzo, con un riesgo país que escaló unos 100 enteros, a los 2.383 puntos básicos. El miércoles, este indicador tocó los 2.413 puntos para la Argentina, un máximo desde finales de noviembre.

“Esta dinámica se profundizó aún más a partir del 8 de marzo para aquellos bonos de peor calidad, impulsado por la mayor aversión al riesgo”, consignaron desde Balanz Capital.

Indicador de JP Morgan desde noviembre de 2018

Fuente: Infobae con datos de Reuters, en base a JP Morgan

Para Gustavo Ber, titular del Estudio Ber, “el cauteloso y volátil clima externo, junto a la incertidumbre que proporcionan los ruidos políticos y los desafíos económicos domésticos, continúan actuando como un serio condicionante para los activos locales, los cuales siguen sin despertar interés en el actual contexto a pesar del fuerte castigo en las valuaciones que enfrentaron recientemente”.

Un sondeo de Reuters estima que la Reserva Federal de Estados Unidos subirá las tasas de interés 25 puntos básicos el 22 de marzo a pesar de la reciente efervescencia en el sector bancario.

“Una de las consecuencias de esta crisis es que se va a cerrar el grifo de los bancos, se va a endurecer el crédito, la oferta monetaria, lo que va a dañar la economía. Es una situación difícil con los bancos centrales, especialmente con la Fed, que viene muy desprestigiada. Ahora el mercado está dividido entre que vamos a parar con la subida de tasas o que se viene un recorte de tasas. Personalmente, creo que vamos a estar en el medio”, comentó Javier Timerman, socio de Adcap Grupo Financiero.

El dato de inflación de febrero, del 6,6% mensual y por encima de las previsiones, elevó al 102,5% la cifra anual, es decir que rompió el techo del 100 por ciento por primera vez en 32 años.

En un encuentro organizado por la Cámara Argentina de Comercio, el ex ministro de Economía Domingo Cavallo afirmó que “eliminar la inflación es una precondición para poder resolver los demás problemas. En general mis colegas los economistas argumentan ‘hay que eliminar el déficit fiscal, resolver muchos problemas, abrir la economía’ y todo eso es necesario, pero casi ninguna de esas cosas se puede lograr si no se encuentra la forma de crear un clima de estabilidad dentro del cual se puedan ir implementando las reformas de fondo que necesita la Argentina”.

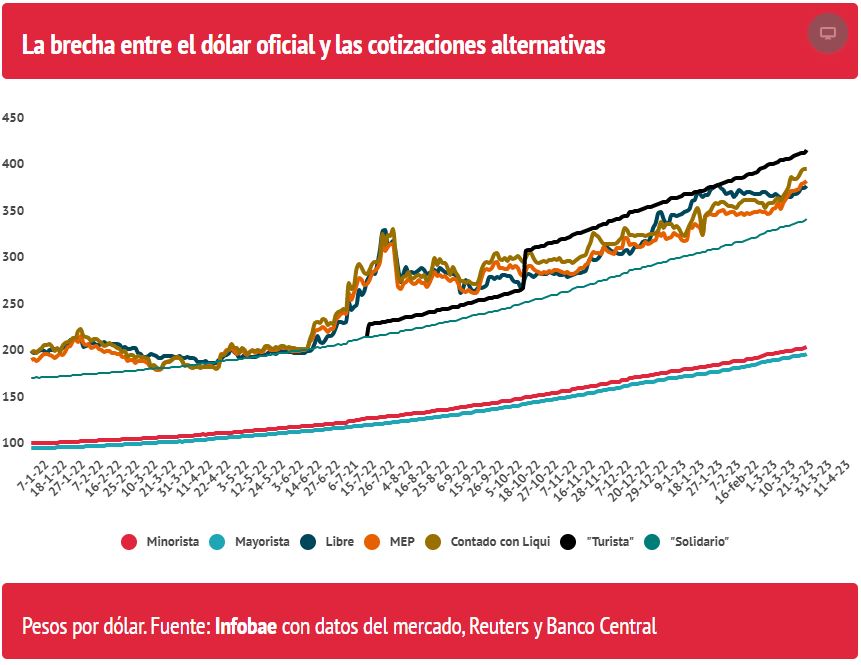

“Respecto de la inflación aquí, en Argentina, estamos hablando de un guarismo por encima del 7% en marzo. Claro que se está sintiendo y viendo su efecto, con más presión sobre el tipo de cambio. Mi creencia es que el dólar oficial debería ajustar, pero como al mismo tiempo se vienen las elecciones, no se sabe qué puede pasar a futuro. Lo que sí es seguro es que nadie imagina hacia adelante que la brecha se agrande más”, señaló Nicolás Chiesa, director de Portfolio Personal Inversiones.

El BCRA vendió más de USD 500 millones

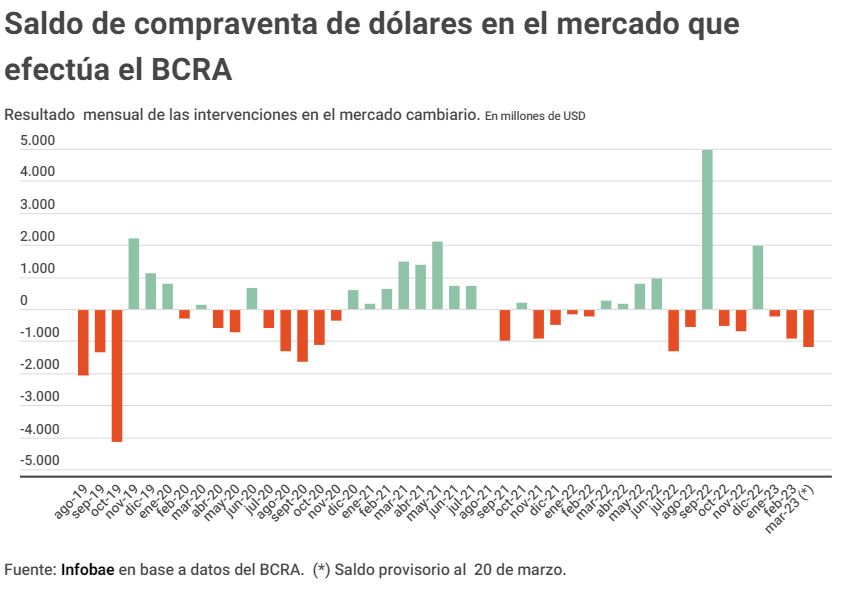

El Banco Central completó una semana muy negativa para las reservas, al desprenderse de USD 554 millones desde el lunes 13, inclusive, en su intervención en el mercado de cambios.

El BCRA encadenó diez jornadas consecutivas con saldo negativo por su participación cambiaria y anota en marzo ventas netas por USD 878 millones en el MULC y en el transcurso de 2023 el saldo negativo alcanza los 1.860 millones de dólares.

El dólar libre subió diez peso o un 2,7% semanal, a $383 para la venta, su precio más alto desde el 30 de enero. Con un dólar mayorista que avanzó 2,61 pesos o un 1,3%, a $203,34, la brecha cambiaria quedó en el 88,4 por ciento.

También operaron con alzas en torno a los diez pesos en la semana las paridades bursátiles del dólar, con un “contado con liquidación” que ya se asentó claramente por encima del umbral de los 400 pesos, a $403,29 con el bono Global 2030 (GD30C) negociado en ByMA.

Martín Calveira, economista investigador del IAE Business School, Universidad Austral